太郎

太郎純金の延べ棒やコインが欲しいけどハードルが高い…

花子

花子手軽に純金に投資できる投資信託を知りたい

本記事では、そういったお悩みを解決していきます。

「投資家ドットコム」を運営する「ロニイ(Twitterはこちら)」と申します。

資産運用や投資信託が好きすぎて、投資初心者向けに資産運用ブログ「投資家ドットコム」を立ち上げました。

今回は純金に投資したいなら、一度は聞いておきたい「純金上場信託(金の果実)」のメリット/デメリットについて徹底解説していきたいと思います。

純金に投資をしたいが何を買ったらいいか分からない、金の延べ棒やコインを保有するのが怖いという方に本記事はオススメです。

私も実際に「純金上場信託」を保有しており、投資家としての観点から分析していきますので、ぜひ最後まで読んでみて下さい。

それでは、さっそく見ていきましょう!

純金上場信託(金の果実)とは

「純金上場信託(現物国内保管型)【1540】」は「三菱UFJ信託銀行」が発行するETFで、金(ゴールド)に間接的に投資をすることができます。

ETFは上場投資信託の略で、より信頼度の高い投資信託です。

証券取引所が開いている9:00~11:30,12:30~15:00の間はリアルタイムで取引が可能。

また、一定口数以上「純金上場信託」を保有すると現物の純金と交換することができます。

純金上場信託の概要を見ておきましょう。

| 銘柄名 | 純金上場信託(現物国内保管型)(金の果実)【1540】 |

| 公式HP | 三菱UFJ信託銀行公式HP |

| 売買単位 | 1口 |

| 決算日 | 毎年1月20日 |

| 分配金 | 原則なし |

| 信託委託者 | 三菱商事 |

| 信託受託者 | 三菱UFJ信託銀行 |

| カストディアン | 三菱商事RtMジャパン株式会社 |

| 指標 | 金地金1gの現在価格(理論価格) |

| 信託財産 | 金地金 |

| 信託報酬 | 年0.44% |

| 現物化できる証券会社 | SBI証券auカブコム証券、三菱UFJモルガンスタンレー証券 |

概要をそれぞれ見ていきましょう。

「純金上場信託」はETFですので、証券コードが付与されています。

例えば、Googleで「1540」と入力すると容易に「純金上場信託」の現在価格を知ることができます。

「純金上場信託」は金1㎏あたりの現在価格を証券化したものなので、「1540」と入力するだけで大まかな金価格を知ることができるのです。

また、少ない元本で純金に投資できるのも「純金上場信託」の特徴でしょう。

売買単位は1口からなので、6120円から購入することができます(2021年5月12日現在)。

将来的に金価格が上昇すると少額投資ができなくなるかもしれませんが、2021年現在は1万円未満で投資をすることが可能です。

投資信託には分配金というシステムがありますが、「純金上場信託」には分配金ありません。

一見、損をしていると思われるかもしれませんが、長期的に投資をすることを考えると税制面では分配金が無い方が有利です。

「純金上場信託」は現物の純金を裏付けに発行されており、大手商社の「三菱商事」が実際に倉庫で純金を保管しています。

信託報酬は0.44%となっており、S&P500や日経平均株価といった株価指数に連動するインデックスファンドと比較すると高いものも、金ETFとしては平均的な信託報酬となっています。

※株価指数に連動するインデックスファンドの信託報酬は低コストのもので0.1%

純金上場信託(金の果実)のメリット4選

ここからは「純金上場信託」のメリットを見ていきたいと思います。

・インフレに強い金に低コストで投資可能

・現物に交換可能

・少額から投資可能

・現物を保管する手間が省ける

インフレに強い金に低コストで投資可能

資産運用と聞いて、株式や投資信託といった商品に興味を持つ方は多いと思います。

定期預金の金利が0.1%もない日本において、資産運用をする流れが加速するのは当然ですし、2020年はネット証券の口座開設数が急激に伸びました。

その選択肢として金(ゴールド)を考えたことがある人も少なくないでしょう。

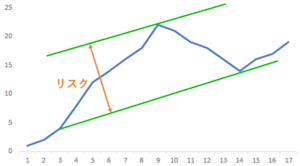

金は全世界株式やS&P500といった指数と連動性が低いため、リスクを嫌う投資家が積極的に購入してきました。

過去15年間のチャートを比較しても、全世界株(VT)と金(ゴールド)のリターンに大きな差はありません。

※VTの配当を考慮する必要あり

比較.png)

2010年代中盤は低迷が続いた金価格ですが、インフレが予想される2020年代前半には株式や債券といったアセットを上回るリターンを出す可能性もあります。

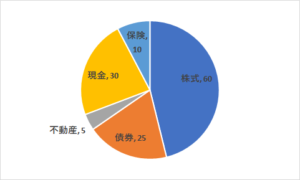

株式や債券、不動産、金、コモディティというように投資先を分類したもの。

「純金上場信託」では年間0.44%の信託報酬(手数料)で金に投資することが可能です。

現物の純金に投資しようと考えると、「SBI証券」や「楽天証券」では2%を超える手数料を支払う必要があります。

| 証券会社 | 購入手数料 |

|---|---|

| SBI証券 | 2.16% |

| 楽天証券 | 2.7% |

| マネックス証券 | 2.7% |

また保管にかかるコストやセキュリティの観点からみても、現物の純金を保有するデメリットは大きいと言えるでしょう。

そのため、現物の純金にも交換可能な「純金上場信託」に投資するメリットが大きいのです。

現物に交換可能

「純金上場信託」に投資するメリットの2つ目が、現物に交換可能であるという点でしょう。

純金の現物を保有するのは保管コストやセキュリティ上問題があると述べましたが、貴金属投資の最大のメリットはいざという時に換金できる点です。

第二次世界大戦終了後、日本を強烈なハイパーインフレが襲いました。

「田中貴金属工業」の金価格をみても分かるように、日本円の価値が急激に下がっていたことが分かりますね。

| 年 | 田中貴金属参考小売価格 |

|---|---|

| 1945年 | 4円80銭 |

| 1946年 | 17円 |

| 1947年 | 150円 |

| 1948年 | 326円 |

| 1949年 | 385円 |

4年間で80倍以上金価格が上昇しているということは、逆に現金の価値がほとんど無くなったということを示しています。

預金通帳に数千万円入っていたとしても、ハイパーインフレが起これば本当にただの数字になります。

一方で「純金上場信託」や現物の純金に投資をしておけば、いざというときに路頭に迷う心配は無くなるでしょう。

可能性は低いかと思いますが、金投資は万が一のヘッジ(リスク回避)になるのです。

実際に現物の純金に交換できるのは「SBI証券」「auカブコム証券」「三菱UFJモルガンスタンレー証券」の3社である点に注意が必要です。

少額から投資可能

また少額(6000円前後)から投資できるのも「純金上場信託」の魅力です。

現物の純金も7000円前後から買えますが、「純金上場信託」も同じくらいの価格で購入できます。

最低投資金額が低いのであれば、手数料が安く、手軽に投資できるETFがよいのではないでしょうか。

ほかの純金や金先物価格に投資すると比較してみましょう。

| ETF名称 | 最低投資金額 |

|---|---|

| SPDR ゴールド・シェア受益証券【1326】 | 18640円 |

| 金価格連動型上場投資信託【1328】 | 5070円 |

| 純金上場信託(金の果実)【1540】 | 6090円 |

| ETFS金上場投資信託【1672】 | 18800円 |

少額投資をするなら「金価格連動型上場投資信託【1328】」「純金上場信託(金の果実)【1540】」「One ETF 国内金先物【1683】」といったETFがオススメです。

ただし、純金に交換できるのは「純金上場信託(金の果実)【1540】」のみである点に注意が必要でしょう。

現物を保管する手間が省ける

現物の純金を家に置いておく。

個人的にはそういった状況があまり想像できません。

泥棒が入るかもしれないし、地震や火災で紛失する可能性もあります。

芸能人が純金を奪われたとニュースになったこともありますね。

その対策として、銀行の貸金庫などを使うという方法もありますがコストが高すぎます。

例えば、みずほ銀行の貸金庫は年間30,000円の手数料が必要とのことです。

「純金上場信託」は電子データ経由で「三菱商事」が現物の純金を保管しています。

余計なコストや手間、心配を掛けずに金投資ができる唯一の手段が「純金上場信託」なのです。

手軽に現物の裏付けがある純金ETFに投資ができるということもあり、「純金上場信託」の残高は右肩上がりとなっています。

もちろん、金価格が上向いているため価格変動の影響も受けていますが、多くの個人投資家に信頼されていることが分かりますね。

2020年3月時点で800億円を超える資産を集めています。

資産運用の一環として、インフレにより価値が目減りする日本円の代わりとして人気が集まっているのです。

純金上場信託(金の果実)のデメリット4選

続いて「純金上場信託」のデメリットも見ていきましょう。

・現物の金に交換するハードルが高い

・信託報酬がいちばん安い金ETFではない

・現物への交換は税制面では不利

・現物に交換できる証券会社が少ない

現物の純金に交換するハードルが高い

「純金上場信託」は現物の純金に交換可能であることは何度も説明してきました。

「三菱UFJ信託銀行」は、小口転換と大口転換という2種類の転換方法を容易していますが、今回は小口転換について解説していきたいと思います。

小口転換は一定の受益権口数(ETF)の保有しておけば容易にできます。

ただし、1回の手続きで純金に交換できるのは1kg~5kgとなっており、「純金上場信託」を1000口保有している必要があるのです。

「純金上場信託」の価格は金地金1gの現在価格ですから、交換するには600万円分の「純金上場信託」を保有している必要があります。

・金地金1g=6,000円前後(価格変動あり)

・交換には1kg分のETFが必要、1000g=1kg

・6,000円×1000g=約600万円

600万円という数字が大きいかどうかは、投資家の資産規模によって異なってきますが、一般の個人投資家にとっては少しハードルが高いのではないかと考えています。

なぜなら資産のうちの大半を純金などのコモディティで保有するべきではないからです。

純金などの貴金属投資は、株式や債券と異なり配当や金利を産まないため、主力の投資先にするべきではありません。

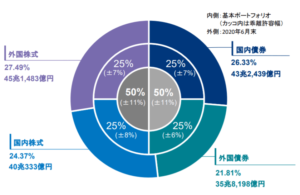

実際、日本のGPIF(年金積立金管理運用独立行政法人)やアメリカで一番資金を集めているヘッジファンド「ブリッジウォーター・アソシエイツ」は株式や債券を運用の主力としています。

そのため、純金の交換を想定しているのは資産額が5000万円程度の顧客からだと考えています。

5000万円あれば600万円分をコモディティ投資に回しても、株式や債券を買う余力はあるからです。

「純金上場信託」のメリットばかりに目が行きがちですが、ある程度の資産がなければETFを現物の純金に交換するというメリットを享受できないといえるでしょう。

信託報酬がいちばん安い金ETFではない

デメリットの2つ目は信託報酬が安い金ETFに投資できるという点でしょう。

純金や金先物価格に投資できるETFと比較してみました。

| ETF名称 | 信託報酬 |

|---|---|

| SPDR ゴールド・シェア受益証券【1326】 | 0.40% |

| 金価格連動型上場投資信託【1328】 | 0.55% |

| 純金上場信託(金の果実)【1540】 | 0.44% |

| ETFS金上場投資信託【1672】 | 0.39% |

最も信託報酬が安いのは「ETFS金上場投資信託【1672】」となっており、単純にコストを意識して投資をするなら【1672】を購入すればいいと思います。

次に信託報酬の安い「SPDR ゴールド・シェア受益証券【1326】0.40% 」は米国でも上場しており、【GLD】として人気を集めています。

米ドル建てで純金ETFに投資をしたいなら【GLD】がオススメです。

「マネックス証券」では低いコストで日本円から米ドルに両替できるため、米国の株式やETFに投資することができます。

証券口座を保有でない方は、ぜひ「マネックス証券」の分析記事を参考にしてみてください。

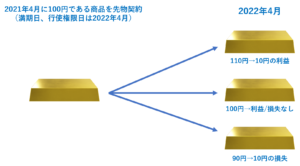

現物への交換は税制面では不利

また、ETFから現物の純金に交換する際、有価証券の受け渡しをすることになりますから税金が発生します。

2037年12月31日までは申告分離課税による税率20.315%が適応されます。

つまり、「純金上場信託」を現金化した場合の課税が約2.3万円であるのに対し、「純金上場信託」を現物の純金に交換すると約22.3万円の税金を支払う必要があるのです。

さらに現物の純金に交換する際には、消費税及び地方消費税相当額(転換価格の10%)も支払う必要があります。

このように税コストが大きいため、合理的な投資行動をするのであれば現物の純金に交換するべきではないでしょう。

現物の純金に交換するのは、あくまで緊急時のオプションです。

安定した経済基盤を持つ日本で、現物の純金に交換する機会はほとんど無いと言っていいでしょう。

現物に交換できる証券会社が少ない

また現物の純金に交換できる証券会社が少ないのも難点だといえます。

「純金上場信託」を現物化できる証券会社は次のとおりです。

・SBI証券

・auカブコム証券

・三菱UFJモルガンスタンレー証券

「SBI証券」と「auカブコム証券」はネット証券として有名ですよね。

「三菱モルガンスタンレー証券」も日本最大の金融グループの証券会社として存在感を放っています。

ただ「純金上場信託」を現物の純金に交換できるのは、3社しかありません。

個人投資家に根強い人気を誇る「楽天証券」や「マネックス証券」では「純金上場信託」を現物の純金に交換することはできません。

ただ、現物の純金に交換するには600万円分の「純金上場信託」を保有している必要があるため、市井の個人投資家にとっては大きな問題ではないかもしれませんね。

実際、私も「楽天証券」で「純金上場信託」を保有していますが不便な思いをしたことはありません。

純金に交換しないのなら「ETFS金上場投資信託【1672】」を購入した方がいいという意見もあるかと思います。

| ETF名称 | 信託報酬 |

|---|---|

| SPDR ゴールド・シェア受益証券【1326】 | 0.40% |

| 金価格連動型上場投資信託【1328】 | 0.55% |

| 純金上場信託(金の果実)【1540】 | 0.44% |

| ETFS金上場投資信託【1672】 | 0.39% |

ただ将来、「現物の純金に交換できるオプション」を年間0.05%の手数料で持っておけるのであれば安いものでしょう。

「現物の純金に交換できるオプション」の捉え方は人それぞれだと思います。

ぜひ自分に合った金ETFに投資をしてみて下さい。

純金上場信託(金の果実)の評判/口コミ

ここからは「純金上場信託」の評判/口コミを見ていきましょう。

Twitterから「純金上場信託」の評判/口コミを集めました。

金の積み立てについて。

現在、田中貴金属の純金積立と純金上場信託(国内ETF1540)の2つで金の積み立てをしています。

かなり悩みましたが、米国ETFのiシェアーズゴールドトラスト(IAU)の積み立てを少額からですが開始しました😁💪

ドル建てでも購入していきます♥️ pic.twitter.com/TjS0rXcOFG

— Rio10971 (@Rio10971) October 17, 2020

<GOLD投資⑬>

東証上場の金ETFは

①1328 金価格連動型上場投資信託

②1326 SPDRゴールド・シェア受益証券

③1540 純金上場信託(金の果実)

④1672 WisdomTree 金上場投資信託①の投資対象は先物。

②~④は現物だが地金交換可は③のみ。

厳密②も可だが最低ロットが大きく大富豪以外は無理だ。— 圭壱@長期投資 (@keiichi_lti2013) August 22, 2020

米大統領選、トランプが当選する確率が高い(一般の報道は偏っているので情報源にならない)のですが、

どちらが勝っても経済的混乱が長引きそうなので、今月末の追加投資は金にしようかと考え中。

米国株中心ならGLD、日本の投資信託中心なら純金上場信託【1540】が低コストですね。— たぬき式投資法 (@Kantan_Toushi) October 24, 2020

金投資。

純金上場信託(1540)をキンカブで積み立てるか

iシェアーズコアゴールドインデックスを楽天証券×楽天カードで積み立てるか10分悩んだ結果、

どちらでも誤差くらいのパフォーマンス差という結論に達してポイント還元されるゴールドインデックス×楽天にした。— ねこまにあ🐱🌔 (@necomania7) April 29, 2020

Twitterでは、「純金上場信託」と他のETFや純金を組み合わせて投資するというやり方が多かったですね。

純金上場信託(金の果実)の購入/交換方法

ここからは「純金上場信託」の購入/交換方法を解説していきたいと思います。

まず、「純金上場信託」を購入するには証券口座を開設する必要があります。

ネットの利用に慣れているのなら「SBI証券」「楽天証券」「auカブコム証券」、対面証券を利用したいなら「三菱UFJモルガンスタンレー証券」がいいでしょう。

この記事を読んでいる方なら「SBI証券」「楽天証券」「auカブコム証券」のいずれかをオススメします。

証券口座を開設したら、入金をして「純金上場信託」を買いましょう。

「純金上場信託」は日本株のように手軽に投資することができます。

現物の交換は小口転換取扱証券会社から申し込めます。

「純金上場信託」を1000口以上保有していると現物の純金に交換できるため、「SBI証券」「auカブコム証券」「三菱UFJモルガンスタンレー証券」に証券口座を保有している方は証券会社に問い合わせてみてください(①)。

問い合わせを受けた証券会社は「三菱UFJ信託銀行」に転換請求者情報を取り次ぎ、「三菱UFJ信託銀行」は証券会社を通じて投資家に手数料などを請求します(②③)。

そして、「三菱UFJ信託銀行」からカストディアンである「三菱商事RtMジャパン」に連絡がいき、投資家に発送されるのです(④⑤)。

「純金上場信託」を現物の純金に交換する際には、税制に気を付ける必要があり、「三菱UFJ信託銀行」も税務専門家に相談することを推奨しています。

デメリットでも述べましたが、緊急時以外は「純金上場信託」を現物化するメリットは小さいでしょう。

まとめ:金に投資するなら純金上場信託!

最後まで読んでいただきありがとうございました。

金投資をするならETFと現物の良いところどりをした「純金上場信託(金の果実)」がオススメです。

証券口座をお持ちでない方は「SBI証券」「auカブコム証券」の口座開設をしてみてください。もちろん無料です。また、金以外のコモディティに投資をしたい方は「コモディティ投資とは|メリット/デメリットからおすすめのETFまで徹底解説!」を読んでみて下さい。

よろしければTwitterのフォローもよろしくお願いします(Twitterはこちら)。

それでは、また。